Lo más importante que debe saber sobre su puntaje crediticio: segunda parte

Esta es la segunda parte de una serie de cinco partes donde explicamos todos los factores que importan al determinar su puntaje crediticio. Para conocer todos los factores, haga clic en los enlaces a continuación.

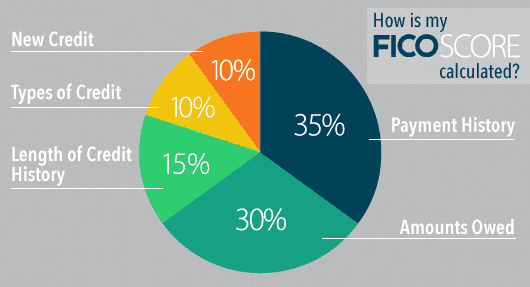

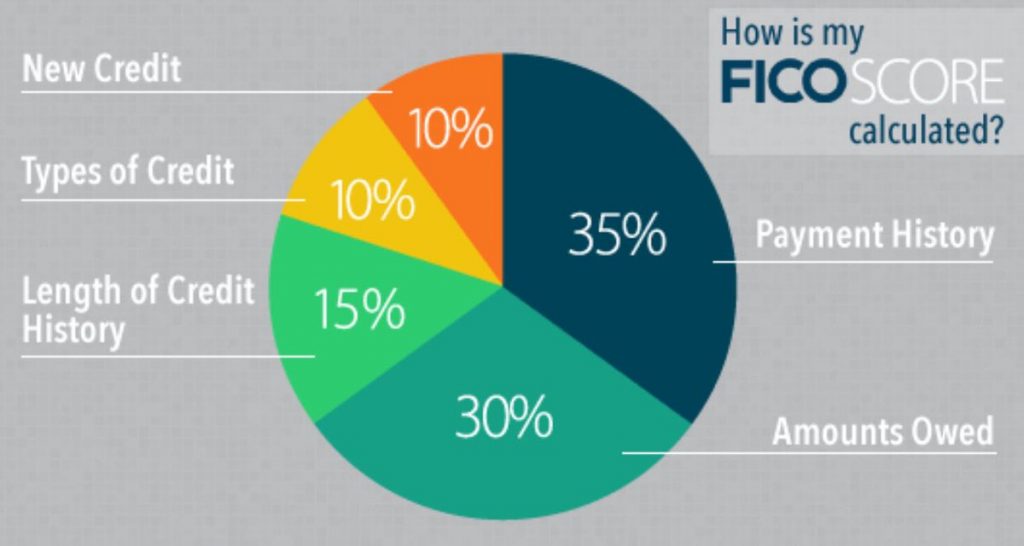

¿Cree que hacer pagos puntuales es lo único que importa cuando se trata de su puntaje crediticio? Piensa otra vez. Obviamente, la forma en que paga sus facturas es un factor muy importante en sus puntajes crediticios, pero solo representa 35% de sus puntajes crediticios FICO. Esto significa que la mayoría de los factores que componen su puntaje crediticio no tienen nada que ver con su historial de pagos. Uno de estos factores son los montos adeudados y describe una combinación de cosas que incluyen la utilización del crédito y los montos totales prestados.

¿Cómo se determina su puntaje crediticio?

FICO es la compañía de crédito líder que vende puntajes de crédito a prestamistas en los Estados Unidos. Es por eso que los puntajes crediticios también se denominan “puntuaciones FICO”. Su puntaje FICO es una representación numérica de su solvencia crediticia y oscila entre 300 y 850.

Las fórmulas de puntaje crediticio calculan su puntaje FICO en función de 5 categorías diferentes de información. Los datos considerados dentro de estas 5 categorías solo se encontrarán en sus propios informes crediticios.

¿Qué hay en mi informe de crédito?

Los informes de crédito contienen toda la información de su perfil crediticio. Esta información es proporcionada a las agencias de crédito por prestamistas y empresas que, a cambio de utilizar su perfil crediticio para determinar su solvencia, brindan información a las agencias de crédito sobre su cuenta de crédito.

Su informe crediticio lo proporcionan las principales agencias de crédito: Equifax, Experian y TransUnion. El gobierno federal exige que estas empresas le proporcionen un informe crediticio anual que puede consultar de forma gratuita. Para obtener su informe crediticio gratuito, visite https://annualcreditreport.com.

Si un dato no aparece en sus informes crediticios (como sus ingresos, origen étnico, número de dependientes, religión o el saldo de su cuenta corriente), entonces no es elegible para su consideración. Esta es una buena noticia porque significa que sabe exactamente dónde buscar cuando busca formas de mejorar su puntaje crediticio.

Es un mito común que sólo los ricos tendrán buen crédito, y eso simplemente no es cierto. Su puntaje crediticio no tiene en cuenta sus ingresos. Sin embargo, esto no significa que los prestamistas no le negarán un préstamo en función de sus ingresos.

Como se mencionó anteriormente, la categoría principal del informe crediticio que influye en su puntaje crediticio se conoce como "Historial de pagos". Los pagos atrasados o atrasados son las peores cosas que puede hacer por su puntaje crediticio. Sin embargo, otra información en sus informes de crédito también es extremadamente importante. Aprender cómo ganar la mayor cantidad de puntos posible en cada categoría de calificación crediticia es un paso esencial que debe dar en su viaje de mejora crediticia.

Montos adeudados

La segunda categoría más importante considerada por los modelos de calificación crediticia de FICO se conoce como la categoría "Montos adeudados" de sus informes crediticios. Los montos adeudados por sus deudas pendientes determinan el 30% de sus puntajes crediticios. Si bien tener muchas deudas no significa necesariamente que sus puntajes crediticios estén condenados, podría tener problemas si renueva un alto porcentaje de su deuda pendiente de mes a mes. La deuda de tarjetas de crédito se considera el peor tipo de deuda para su perfil crediticio y existen varias razones para ello que explicaremos más adelante.

Factores importantes

FICO considera una variedad de detalles al analizar los montos adeudados en sus informes de crédito. Aquí hay una lista para ayudarlo a comprender parte de la información crediticia más importante que se considera dentro de esta categoría.

- Su índice de utilización renovable en cada cuenta de tarjeta de crédito individual

- Su índice de utilización rotativo en todas las cuentas de tarjetas de crédito combinadas

- Su número de cuentas con saldos

- El monto adeudado en todas las cuentas combinadas

Cada una de sus cuentas de crédito aparecerá en su informe crediticio por separado; sin embargo, todas se tienen en cuenta al calcular su puntaje crediticio.

Utilización rotativa: un factor muy importante

Si bien su índice de utilización de crédito renovable no es el único factor que se considera al ICO Si analiza su deuda, es sin duda el factor más importante dentro de esta categoría de calificación crediticia. Tener una deuda de tarjeta de crédito significará para los prestamistas que se ha excedido y, como resultado, demostrará que puede ser un prestatario de alto riesgo.

En caso de que no estés familiarizado con el término giratorio índice de utilización, aquí hay una definición simple. La utilización renovable se refiere al porcentaje de sus límites de crédito disponibles que se está utilizando. Si, por ejemplo, tiene una tarjeta de crédito con un límite de $4,000 y un saldo de $3,000, entonces su índice de utilización es 75%. Cargue esa misma cuenta hasta $4,000 y su índice de utilización aumentará a 100%.

Cuanto más alto sea su índice de utilización de crédito renovable, peor será el impacto en sus puntajes crediticios. Es muy probable que maximizar cualquier cuenta de tarjeta de crédito tenga un impacto negativo en la puntuación, tal vez en un grado extremo.

¿Cuál debería ser mi índice de utilización de crédito?

Generalmente se considera que un índice de utilización de crédito bajo es un índice de utilización de crédito de 30% o inferior. Esto se considera para cada cuenta de crédito, así como en general para todas sus cuentas de crédito. Si tiene un índice de utilización de crédito superior a 30%, su puntaje comenzará a verse afectado. Cuanto mayor sea su índice, más afectará su puntaje FICO.

¿Cómo puedo reducir mi índice de utilización de crédito?

Sólo hay dos formas de reducir su índice de utilización de crédito. La primera forma es pagar el saldo de su cuenta de tarjeta de crédito. La segunda forma es aumentar la cantidad de crédito que tiene.

Mantener un buen crédito permite uno de los trucos de puntajes crediticios más efectivos disponibles: aumentar su límite de crédito regularmente sin aumentar el saldo que deposita en sus tarjetas de crédito. Es una de las formas en que las personas que tienen buen crédito desde el principio mantendrán su buen crédito.

Así es como se hace. Cuando obtenga una tarjeta de crédito, mantenga su índice de utilización por debajo de 30%. No acumule un saldo superior a 30% en esta tarjeta. Cada año, solicite un aumento del límite de crédito y solicite el máximo que puede obtener. Esto disminuirá su puntaje crediticio a corto plazo gracias a una investigación exhaustiva; sin embargo, a largo plazo, podrá mantener un índice de utilización de crédito tan bajo que su puntaje se mantendrá alto mientras pueda tomar en saldos cada vez más altos.

Este método requiere una gran dosis de disciplina financiera. Requiere que las compras grandes nunca se realicen con tarjetas de crédito, sino que se opte por utilizar préstamos a plazos a una tasa de interés más baja.

Sin embargo, si aún no tiene un buen crédito, debe concentrarse en reducir su índice de utilización de crédito en general y, lo más importante, reducir el monto total de la deuda.

Cómo reducir la deuda de su tarjeta de crédito

“No se puede salir adelante pagando 18%” – Charlie Munger, vicepresidente de Berkshire Hathaway & Investing Legend

Dado que casi un tercio de sus puntajes FICO se basan en los montos adeudados por sus deudas pendientes, aún podría enfrentar importantes problemas de puntaje crediticio incluso si habitualmente paga todas sus facturas a tiempo. Elaborar un plan para eliminar la deuda de su tarjeta de crédito es un gran paso para obtener los puntajes crediticios estelares que desea y necesita para llevar una vida mejor.

Por ello, recomendamos utilizar una técnica que Dave Ramsey, uno de los gurús de las finanzas personales más famosos, llama “bola de nieve”. Este método consiste en pagar primero los saldos más pequeños y luego ir ascendiendo lentamente pagando cada tarjeta de crédito una por una. Usted compromete todo el dinero que puede para pagar su deuda y, con el tiempo, la “bola de nieve” se hace cada vez más grande, lo que le permite pagar más deudas. Para entender más sobre los detalles del crédito. contacta con nuestros expertos.

Preguntas frecuentes

¿Qué tiene el mayor impacto en su puntaje crediticio?

Muchos factores intervienen en el cálculo de su puntaje crediticio. Su historial de pagos tiene el mayor impacto. Si desea una puntuación alta, asegúrese de pagar sus facturas a tiempo. Otros factores, como la duración de su historial crediticio y la utilización de su cuenta, también provocan fluctuaciones en el puntaje crediticio. Consulte su informe crediticio para ver por qué están cambiando sus puntajes crediticios.

¿Por qué tengo más de un informe crediticio?

Cada agencia de crédito (Experian, Equifax y TransUnion) mantiene su versión patentada de su informe crediticio. Esto significa que tiene tres informes en lugar de solo uno. Sus informes generalmente contienen la misma información, aunque la forma en que se presenta en cada versión es única.

¡Haga clic aquí para obtener una guía completa sobre cómo aumentar su deuda como una bola de nieve!