Tabla de contenido

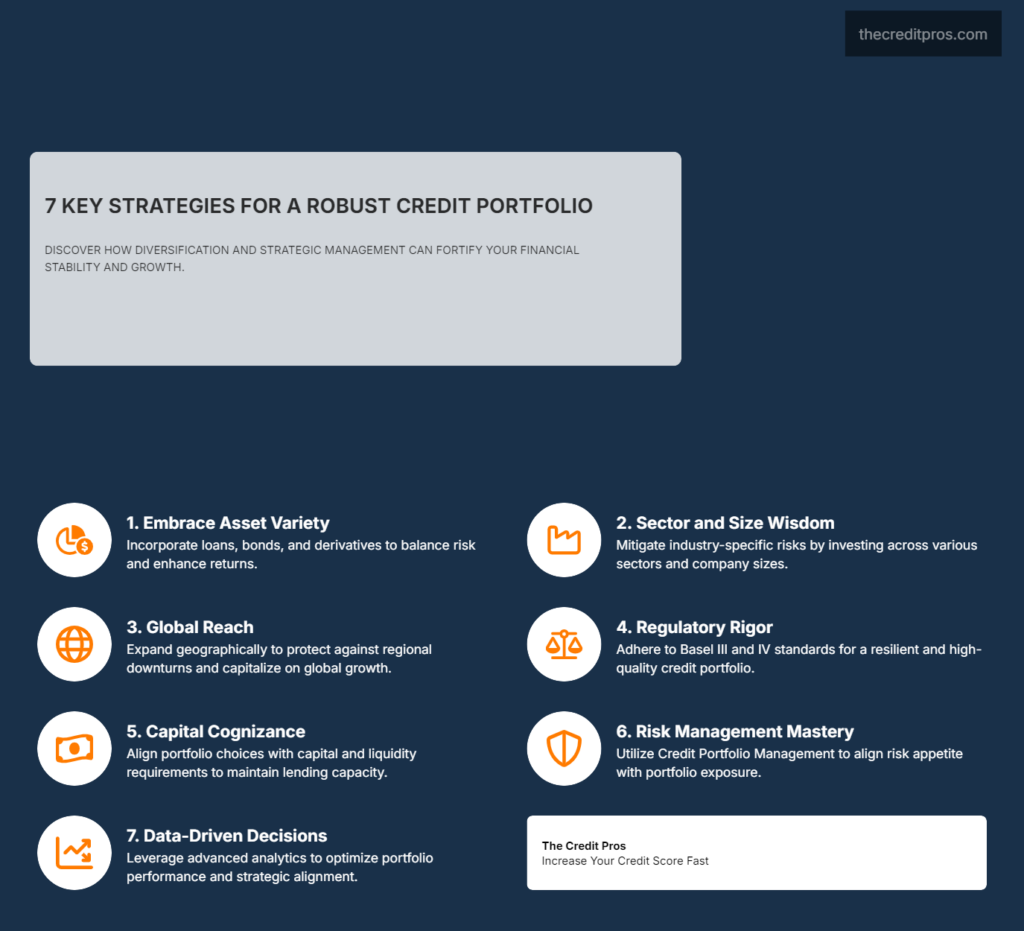

Comprender los matices de una cartera de crédito diversificada puede ser una ventaja significativa en los complejos mercados financieros actuales. ¿Por qué es importante la diversificación y cómo pueden los diferentes tipos de exposición crediticia, como préstamos, bonos y derivados, contribuir a la estabilidad financiera y a mejorar las calificaciones crediticias? Estas preguntas son el núcleo de nuestra exploración. Al examinar los detalles de la diversidad de la cartera, podemos descubrir estrategias que mitiguen los riesgos y aumenten la rentabilidad potencial.

A medida que exploramos los distintos niveles de la gestión de carteras de crédito, consideraremos cómo marcos regulatorios como Basilea III y IV influyen en las decisiones financieras y la estructuración de las carteras. ¿Cuáles son los beneficios reales de diversificar las inversiones entre diversos sectores, tamaños y ubicaciones geográficas? Este análisis busca brindarle una comprensión más clara de cómo las inversiones de crédito diversificadas pueden constituir una base sólida tanto para la salud financiera inmediata como para el crecimiento estratégico a largo plazo.

Explorando la diversidad de las carteras de crédito: préstamos, bonos y derivados

Una cartera de crédito diversificada abarca una gama de instrumentos financieros, cada uno adaptado a perfiles específicos de riesgo-retorno. Préstamos, incluidos los préstamos personales, hipotecarios o corporativos, son fundamentales y ofrecen rendimientos predecibles a través del pago de intereses, aunque con diferentes niveles de riesgo dependiendo de la solvencia del prestatario.

Cautiverio, ya sean gubernamentales o corporativos, generalmente brindan una vía de inversión más segura en comparación con las acciones, generando ingresos fijos durante la duración del bono. DerivadosLos instrumentos financieros, como futuros, opciones y swaps, presentan un panorama más complejo y se utilizan para cubrir riesgos o con fines especulativos. La integración estratégica de estos instrumentos en una cartera facilita la gestión eficaz del riesgo y la diversificación.

La importancia de la variabilidad sectorial y de tamaño en diversas carteras de crédito

Diversificar entre diferentes sectores y tamaños de empresas es crucial para mitigar los riesgos específicos de cada industria y potenciar el crecimiento en diversos sectores económicos. Por ejemplo, el sector tecnológico puede ofrecer un alto potencial de crecimiento, pero también conlleva una volatilidad considerable. Por el contrario, sectores como los servicios públicos o los bienes de consumo básico ofrecen estabilidad, aunque podrían ofrecer menores oportunidades de crecimiento. Incluir una combinación de sectores ayuda a equilibrar la dinámica de riesgo y rentabilidad de la cartera.

De igual manera, diversificar entre empresas de distintos tamaños, desde grandes capitalizaciones hasta pequeñas, mejora la rentabilidad potencial. Las grandes capitalizaciones suelen ofrecer estabilidad y dividendos regulares, mientras que las pequeñas capitalizaciones, aunque más riesgosas, pueden ofrecer un mayor potencial de crecimiento.

Diversificación geográfica: expansión internacional para mitigar riesgos

Incorporar exposición internacional a una cartera de crédito puede proteger contra las crisis económicas regionales y aprovechar el crecimiento de los mercados emergentes. Por ejemplo, mientras que el mercado estadounidense podría estar experimentando un crecimiento lento, los mercados emergentes de Asia o África podrían estar experimentando una rápida expansión. Esta forma de diversificación no solo distribuye el riesgo, sino que también abre nuevas vías para mejorar la rentabilidad.

Navegando por los marcos regulatorios y financieros: Basilea III y IV

Marcos regulatorios como Basilea III y Basilea IV Desempeñan un papel importante en la gestión de las carteras de crédito por parte de bancos e instituciones financieras. Estas regulaciones imponen requisitos de capital y ratios de liquidez más estrictos, lo que impulsa a las instituciones a mantener carteras de crédito de mayor calidad. Basilea III, centrado en activos líquidos de alta calidad, garantiza la resiliencia de las instituciones durante situaciones de tensión financiera, lo que influye en la composición de la cartera hacia activos más estables y de menor riesgo.

El impacto de los requisitos de capital y liquidez en las carteras de crédito

Los requisitos de capital y liquidez determinan la cantidad de capital que los bancos deben mantener como garantía de sus activos, lo que influye en su capacidad de préstamo e inversión. Unos requisitos de capital más elevados suelen llevar a decisiones de cartera más conservadoras, mientras que unos requisitos de liquidez más estrictos garantizan que las instituciones puedan cumplir con sus obligaciones a corto plazo. Este entorno regulatorio obliga a las instituciones a equilibrar meticulosamente sus carteras para cumplir con estos requisitos, a la vez que buscan maximizar la rentabilidad.

El papel estratégico de la gestión de la cartera de crédito (CPM) en la gestión de riesgos

La Gestión de la Cartera de Crédito (GCP) es fundamental para alinear la cartera de crédito con el apetito de riesgo de la institución y las exigencias regulatorias. Una GCP eficaz implica no solo evaluar los riesgos crediticios individuales, sino también gestionar la exposición al riesgo global de la cartera. Este enfoque integral ayuda a las instituciones a optimizar sus carteras de crédito, garantizando el cumplimiento de las normas regulatorias y la alineación con sus objetivos financieros estratégicos.

Los beneficios estratégicos de la diversidad crediticia

Mitigación de riesgos mediante la diversificación

La diversificación es una estrategia clave de gestión de riesgos que reduce el riesgo de concentración: el riesgo de pérdidas sustanciales al concentrar gran parte de la exposición en un activo, sector o región específicos. Al distribuir las inversiones entre diversas clases de activos, sectores y geografías, una cartera de crédito diversificada reduce el impacto potencial de un único evento adverso, lo que genera rentabilidades más estables a lo largo del tiempo.

Mejorar la rentabilidad del capital mediante carteras de crédito diversas

Una cartera de crédito bien diversificada puede impulsar la rentabilidad del capital al optimizar la relación riesgo-rendimiento. Al seleccionar una combinación de activos de alto y bajo riesgo, las instituciones pueden lograr un equilibrio que maximice la rentabilidad manteniendo el riesgo dentro de límites aceptables. Esta asignación estratégica es crucial en la planificación financiera y las finanzas corporativas, contribuyendo a la estabilidad financiera general y al crecimiento.

Los efectos indirectos de la diversidad de cartera en las puntuaciones crediticias

Para las personas y las empresas, mantener una cartera de crédito diversificada puede influir positivamente puntajes de créditoLa diversidad crediticia representa una parte de calificación crediticia Cálculos que reflejan la capacidad de la persona o entidad para gestionar responsablemente diferentes tipos de crédito. Esto puede resultar en mejores condiciones de préstamo, tasas de interés más bajas y una mayor capacidad de endeudamiento, esenciales para la salud y la expansión financiera.

Desafíos y consideraciones en la construcción de una cartera de crédito diversificada

Análisis de las implicaciones financieras: presiones de costos y márgenes

Construir y mantener una cartera de crédito diversificada implica costos significativos y presiones sobre los márgenes. Los gastos relacionados con la adquisición y gestión de una amplia gama de activos pueden ser considerables. Además, la búsqueda de la diversificación debe equilibrarse con los márgenes de beneficio, ya que no todas las inversiones contribuyen por igual al resultado final. Los gestores financieros deben evaluar cuidadosamente la relación coste-beneficio de las estrategias de diversificación para garantizar que no perjudiquen la rentabilidad.

Influencia de las condiciones del mercado en las estrategias de diversificación

Las condiciones del mercado inciden significativamente en la viabilidad y la estrategia para construir una cartera de crédito diversificada. Factores como la volatilidad del mercado, los ciclos económicos y el acceso a los mercados internacionales pueden facilitar o dificultar los esfuerzos de diversificación. Por ejemplo, durante una recesión económica mundial, la correlación entre las diferentes clases de activos podría aumentar, lo que reduce los beneficios de la diversificación.

La necesidad de herramientas sólidas de gestión y análisis de datos

La gestión eficaz de una cartera de crédito diversificada requiere sistemas avanzados de gestión de datos y herramientas analíticas. Estos sistemas facilitan la recopilación, el procesamiento y el análisis de grandes volúmenes de datos financieros complejos para tomar decisiones informadas. Una infraestructura de TI robusta y capacidades analíticas son esenciales para identificar tendencias, evaluar riesgos y optimizar la cartera en consonancia con los objetivos estratégicos.

Conclusión: El imperativo estratégico de diversificar su cartera de crédito

A lo largo de este análisis, hemos examinado las múltiples ventajas de mantener una cartera de crédito diversificada, que incluye una variedad de préstamos, bonos y derivados en diferentes sectores, tamaños y geografías. Esta diversificación estratégica no solo reduce los riesgos, sino que también mejora la rentabilidad potencial, garantizando la estabilidad financiera y el crecimiento. Al adherirse a marcos regulatorios como Basilea III y IV, se anima a las instituciones financieras a mantener carteras de alta calidad y bien diversificadas que puedan soportar fluctuaciones económicas y mantener la liquidez durante situaciones de tensión financiera.

Diversificar su exposición crediticia es una estrategia inteligente para optimizar su salud financiera y ampliar sus oportunidades de crecimiento. Una cartera integral reduce el impacto de posibles pérdidas y mejora su calificación crediticia, lo cual es esencial para obtener condiciones de préstamo favorables. Al considerar sus estrategias financieras, recuerde que una cartera crediticia diversificada le permite posicionarse estratégicamente para un crecimiento sostenible y resiliencia en un entorno económico dinámico.